Ale, ktorý produkt si zvoliť na zabezpečenie si primeraného starobného dôchodku? Odpoveď môžeme čiastočne nájsť, ak sa obzrieme za rokom 2023. V roku 2023 sa uskutočnilo viacero zmien v II. pilieri.

Medzi tie pozitívne môžeme zaradiť zavedenie tzv. predvolenej investičnej stratégie. Sporiteľom, ktorí si zvolia túto investičnú stratégiu by mala priniesť vyšší starobný dôchodok. Podstatou tejto investičnej stratégie je sporenie do indexových fondov, ktoré sú síce rizikovejšie, ale pri dlhodobom sporení by mali dosiahnuť výrazne lepšie zhodnotenie, ako garantované dlhopisové fondy, v ktorých mala svoje peniaze väčšina sporiteľov v II. pilieri.

Ďalšia legislatívna úprava v roku 2023 umožnila zmenu investičnej stratégie práve pre sporiteľov, ktorí sporili v dlhopisových garantovaných fondoch a presun už nasporených prostriedkov do indexových negarantovaných fondov. Ku koncu roku 2023 však sporiteľov v II. pilieri nepotešila legislatívna zmena, prijatá už novou vládou. Zaviedla maximálnu hranicu pre odvod do II. piliera na 4%. Čo bude znamenať, že hlavne mladí sporitelia si nasporia menej, ako pôvodne mohli.

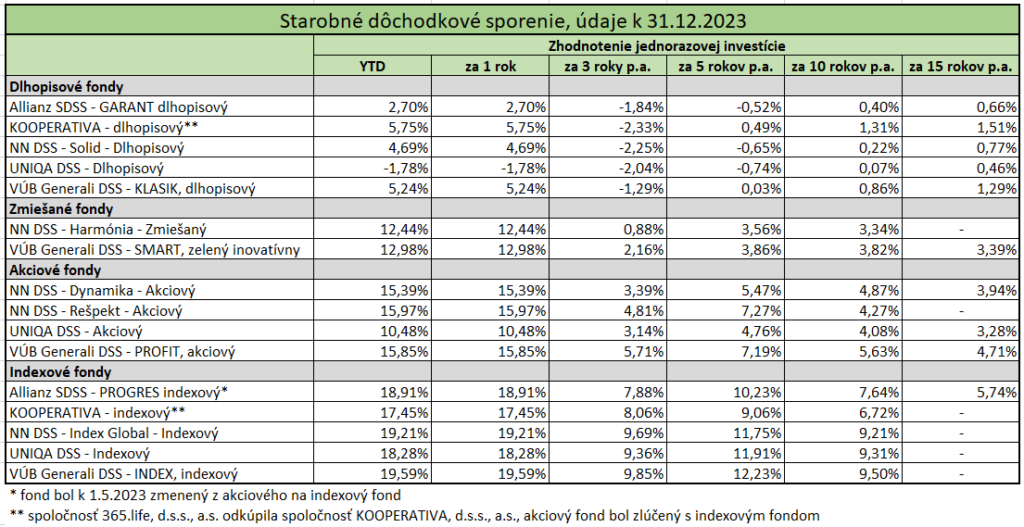

Keď sa pozrieme na zhodnotenie fondov v II. pilieri ku koncu roku 2023, tak najvyššie priemerné zhodnotenie dosiahli indexové fondy. 17% až takmer 20% za rok 2023. 10-ročná výkonnosť týchto fondov sa pohybuje od 7% do takmer 10% p.a. V minulom roku si polepšili aj dlhopisové fondy. Rast úrokových sadzieb znamenal zhodnotenie za rok 2023 zhruba 3% až 5%, pričom len jeden fond bol za rok 2023 v mínusovej hodnote. Dlhodobá výkonnosť týchto fondov je však veľmi nízka, za 10 rokov sa pohybuje od 0,2% do 1,3% p.a.

Už spomenutý presun prostriedkov z dlhopisových do indexových fondov sa premietol aj do objemu majetku v jednotlivých typoch dôchodkových fondov. Ku koncu roku 2023 po prvý krát objem majetku spravovaný v indexových fondoch presiahol objem majetku v dlhopisových fondoch. V indexových fondoch je 6,4 mld. euro a v dlhopisových fondoch 6,3 mld. euro. V akciových fondoch je 1 mld. euro a v zmiešaných 0,2 mld. euro. Spolu sa vo fondoch II. piliera nachádza 14 mld. euro. Vzhľadom na tento objem majetku je II. pilier stále lákavý pre populistických politikov, ktorí stále hľadajú možnosti, ako by sa k týmto peniazom dostali s cieľom „pomôcť“ Sociálnej poisťovni.

Ďalším investičným produktom na sporenie si na dôchodok je doplnkové dôchodkové sporenie (III. pilier). Napriek tomu, že je starší ako II. pilier, nachádza sa v ňom výrazne nižší objem majetku, k 31.12.2023 to bolo 3,5 mld. euro. Je to dané najmä tým, že účastníci v III. pilieri si sporia výrazne menej, ako v II. pilieri, a to napriek tomu, že v III. pilieri môžu účastníkom prispievať aj ich zamestnávatelia.

V III. pilieri je najväčší objem majetku v zmiešaných vyvážených fondoch (2,1 mld. euro). Najlepšie zhodnotenie v III. pilieri dosiahli, podobne ako v II. pilieri, indexové fondy, 16% až 19% za rok 2023. Vyvážené fondy dosiahli za rok 2023 zhodnotenie 6% až 11%, ich dlhodobá výkonnosť však nie dobrá. Dosahuje 1% až 3% p.a. za 10 rokov. Najväčšou výhodou III. piliera zostáva možnosť získať príspevok od zamestnávateľa. Účastníci III. piliera by si však mali uvedomiť, že ak chcú dosiahnuť lepší starobných dôchodok, ich vlastný príspevok by mal byť výrazne vyšší.

Možnosťou sporenia si na starobný dôchodok sú aj investície do podielových fondov. Ich ponuka je veľmi široká, od konzervatívnych dlhopisových fondov až po rizikové úzko špecializované fondy, zamerané na niektoré sektory trhu, napríklad technológie, energetiku, nerastné suroviny a pod. Taktiež ich výkonnosť je rôzna.

Rok 2023 bol (na rozdiel od roku 2022) z pohľadu zhodnotenia priaznivý pre väčšinu fondov, od dlhopisových až po akciové. Zhodnotenie akciových fondov presiahlo 10% za rok 2023, technologické fondy dosiahli zhodnotenie aj cez 30%. Dlhodobé zhodnotenie akciových fondov sa pohybuje do 10% p.a., pri dlhopisových fondoch je situácia v zhodnotení komplikovanejšia, vzhľadom na dlhodobé nízke úrokové sadzby do roku 2022 v eurozóne a v USA.

Pre výber konkrétneho riešenia, prípadne ich vhodnú kombináciu, je dobré obrátiť sa na finančného konzultanta, ktorý pripraví finančný plán podľa cieľov klienta, prípadne celej rodiny.

Ing. Robert Vitkovský, produktový manažér Broker Consulting, a.s.